波浪理论的内容介绍

波浪理论的产生和发展

拉尔夫·纳尔逊·艾略特(Ralph Nelson Elliott ),是波浪理论的创始人。1871年7月28日出生在美国密苏里州堪萨斯市的玛丽斯维利镇Marysville.

1891年,也就是艾略特20岁的时候,他离家在墨西哥的铁路公司工作。大约在1896年,艾略特开始了他的会计职业生涯。在随后的25年里,艾略特在许多公司(主要是铁路公司)任职,这些公司遍布墨西哥、中美洲和南美州。后来,他在危地马拉大病一场,并在1927年退休。退休后,他回到加利福尼亚的老家养玻正是在这段漫长的休养期间,他揣摸出了股市行为理论。他认为波浪理论是对道氏理论的必要补充。

1934年,艾略特与正在投资顾问公司任股市通讯编辑的查尔斯·J·柯林斯(Charles

J·Collins )建立了联系,告诉了他自己的发现。到了1938年,柯林斯终于被他深深地折服了,于是帮助他开始了他的华尔街生涯,并且同意为他出版《波浪理论》(The

Ware Principle )。柯林斯举荐艾略特担任了《金融世界》(Financial

World )杂志的编辑。

1939年,艾略特在这份杂志上一边发表12篇文章www.taoluege.com精心制作宣传自己的理论。1946年,也就是艾略特去世前两年,他完成了关于波浪理论的集大成之作《自然法则--宇宙的奥秘》(Nature`s

Law--The SecretOf The Universe)。

波浪理论

——道氏理论告诉人们何谓大海,而波浪理论指导你如何在大海上冲浪。

波浪理论(Wave Principle)的创始人—拉尔夫.纳尔逊.艾略特

(R.N.Elliott)提出社会、人类的行为在某种意义上呈可认知的型态(Patterns)。利用道琼斯工业平均(Dow

Jones Industrial Average,DJIA)作为研究工具,艾略特发现不断变化的股价结构性型态反映了自然和谐之美。根据这一发现他提出了一套相关的市场分析理论,精炼出市场的十三种型态(Pattern)或谓波(Waves),在市场上这些型态重复出现,但是出现的时间间隔及幅度大小并不一定具有再现性。尔后他又发现了这些呈结构性型态之图形可以连接起来形成同样型态的更大的图形。这样提出了一系列权威性的演译法则用来解释市场的行为,并特别强调波动原理的预测价值,这就是久负盛名的艾略特波动理论。

五升三降是波浪理论的基础

“当我们经历了许多难以想像与预测的经济景气变化,诸如经济萧条、大跌以及战后重建和经济繁荣等,我发现艾略特的波浪理论和现实经济的发展脉动之间竟是如此地相互契合。对于艾略特波浪理论的分析、预测能力,我深具信心。”

——《The Elliott Wave Principle—A Critical Appraisal》

如果由我选出本世纪最有价值的发现,我会选“艾略特波浪理论”。因为它是自然界波动规律的一种近似“数学表达模型”。基本上,它和其他股市分析方法不处在同一层次上。如果以集合来说明,就如图1所示。事实上,可能是运气的关系,瑞福

尼森·艾略特(Ralph Nelson Elliott)竟然在养病的三年期间,通过对道·琼斯工业平均指数的仔细研究,而发现我们现在所谓的“波浪理论”,就像“高尔夫球落点问题”一样,我们已经无从知道艾略特是如何发现的,只能说是他的运气而已。

波动原理有三个重要概念:波的型态、波幅比率、持续时间。其中最重要的是型态。波有两个基本型态:推进波5-3-5-3-5和调整波5-3-5。

波浪理论也称波动原理(Wave Principle)的创始人艾略特(R.N.Elliott)提出社会、人类的行为在某种意义上呈可认知的型态(Patterns)。利用道琼斯工业平均(Dow

Jones Industrial Average,DJIA)作为研究工具,艾略特发现不断变化的股价结构性型态反映了自然和谐之美。根据这一发现他提出了一套相关的市场分析理论,精炼出市场的十三种型态(Pattern)或谓波(Waves),在市场上这些型态重复出现,但是出现的时间间隔及幅度大小并不一定具有再现性。尔后他又发现了这些呈结构性型态之图形可以连接起来形成同样型态的更大的图形。这样提出了一系列权威性的演译法则用来解释市场的行为,并特别强调波动原理的预测价值,这就是久负盛名的艾略特波动理论。

波动原理具有独特的价值,其主要特征是通用性及准确性.通用性表现在大部分时间里能对市场进行预测,许多人类的活动也都遵守波动原理。但是艾略特之研究是立足于股市,因而股市上最常应用这一原理。准确性表现在运用波动原理分析市场变化方向时常常显示出惊人的准确率。

艾略特的研究大多数由一系列奇妙的训练有素的思维过程完成,其完整性和准确性适合于研究股市平均价格运动。在1940年那个时代,道琼斯工业指数才100左右,那时许多投资者认为道琼斯工业平均很难超过1929年达到之峰顶(Peak)。然而艾略特则预测在未来的数十年中将有一个很大的牛市(Bull

Market),它将超过所有的预测和期望。后来艾略特在股市宏观及微观上的一些预测得到了历史的证实。

关于艾略特波动理论,哈米尔顿(Hamilton

Bolton)曾经说过:当遇上一些很难预测的灾难,例如经济萧条、战争、战后重建以及经济过热,艾略特波动原理往往都能够较恰当地反映事态发展的过程。

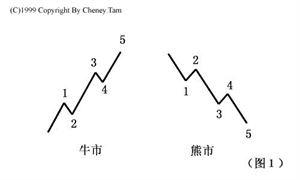

艾略特提出的有关型态的定义及原理经过了时间及股市行为的检验。现在许多技术分析者在研究图表时多偏向于工具之使用,很少涉及其原理,本书中我们将就艾略特波动原理进行论述。牛市中艾略特法则之焦点在于跟踪及准确计算五个波的发展进程,其中三个向上运动的波(Waves

Up)和两个间隔其中的向下运动的波(Waves Down),这一概念也就是现在通俗说法"所有牛市均有三条腿"。在市场上,哪里是牛市之腿,抑或根本不是牛市,有各种不同的定义方法。反过来,波动原理中又将一系列的腿解释为一条完整的腿。

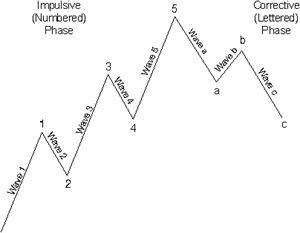

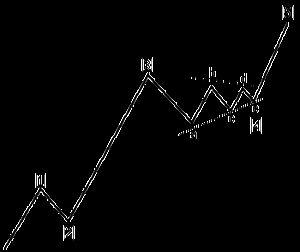

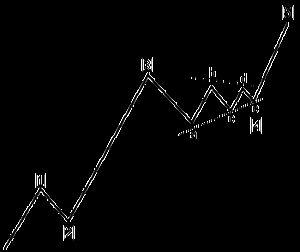

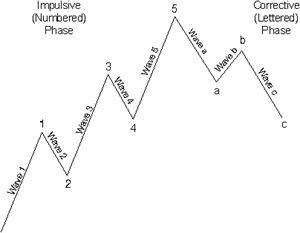

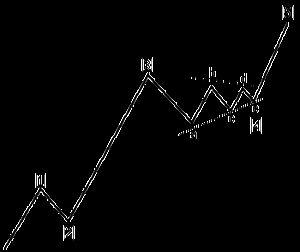

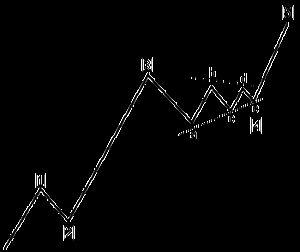

在1938年的著书《波动原理》和1939年一系列的文章中,艾略特指出股市呈一定的基本韵律和型态,五个上升波和三个下降波构成了八个波的完整循环。三个下降波作为前五个上升波之调整(Correction),图2表示五个代表上升方向的推进波(Impulse

Waves)和三个调整波(Corrective Waves)。

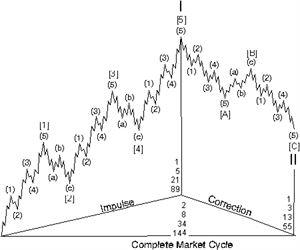

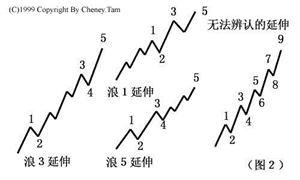

这里我们要讨论一下本书中的一些用语。首先5波是指一个由图2中1、2、3、4、5五个波构成的波浪,3波是指一个由图2中a、b、c三个波构成的波浪。当我们说推进波为5-3-5-3-5型态时就是指推进波可以由五个子波构成,这五个子波又分别由5波、3波、5波、3波、5波构成,如图3所示。

波 1、3、5谓推进波(Impulse Waves,或方向波),推进波的基本型态如图3中①所示,系

5—3—5—3—5型态。波2、4谓调整波(Corrective Waves),波2调整波1,波4调整波3,波l、2、3、4、5构成的

5波由波a、b、c构成的 3波调整。调整波的基本型态如图3中②所示,系5—3—5型态。一个完整的循环由八波组成,其中包括两种类别的波,即数字波(Numbered

Phase)或5波,以及字母被(Lettered Phase)或3波。

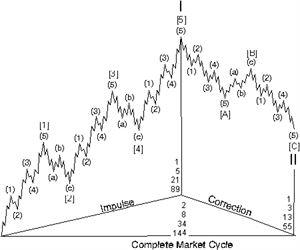

接着开始另一个相似的循环,亦由五个上升波和三个下降波组成。随后又延伸出五个上升波。这样完成了一个更大的上升5波,并且接着发生一个更大的3波向下调整前面发生的上升5波。每个数字波和字母波本身都是一个波,并且共同构成更大一级的波。

图3表示同一级的两个波可以分成次一级的八个小波,而这八个小波又可以同样方式分出更次一级的三十四个小波。也就是说,波动理论中认为任何一级的任何一个波均可分为次一级的波。反过来也构成上一级的波。因此,可以说图3表示两个波或八个波或三十四个波,只不过特指某一级而已。

图3 各等级波浪的进一步划分

调整波(a)、(b)、(c)之型态,如图3所示的波②,系5-3-5型态(5-3—5

pattern)。波(2)又与波②之型态相同,(1)与(2)始终与①、②的型态相同,仅是大小程度不同而已。图4更进一步明确了波的型态与波的等级之间的关系,它表示一个完整的股市循环中可以按下表细分波浪。

循环级别 牛市 熊市 完整循环

循环波(Cycle Waves) 1 1 2

基本波(Primary Waves) 5 3 8

中型波(Intermediate Waves) 21 l3 34

小型波(Minor Waves) 89 55 144

波浪形成的基本概念可总结如下:

1)一个运动之后必有相反运动发生;

2)主趋势上的推进波与主趋势方向相同,通常可分为更低一级的五个波;调整波与主趋势方向相反,或上升或下降.通常可分为更低一级的三个波。

3)八个波浪运动(五个上升,三个下降)构成一个循环,自然又形成上级波动的两个分支。

4)市场形态并不随时间改变。波浪时而伸展时而压缩,但其基本形态不变。

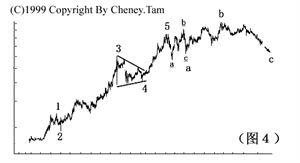

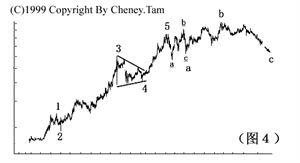

在实践中,每一个波浪并不是相等的,它可以压缩,可以延长,可以简单,可以复杂。总之,一切以型态为准。下面,提供几个较为典型的例子(如图4)。

图4 完整的波浪及次级波数目

波动原理的标记方法

为了掌握波动原理,需要了解波的标记符号及标记方法。但是波的等级是相对的概念,波的标记之核心在于选择一种最有效率的标记方法。

艾略特选用了下述九个术语来记述波浪等级:

特大超级循环级(Grand Superrcyclc)

超级循环级(Supercycle)循环级(Cycle)

基本级(Primary) 中型级(Intermediate) 小型级(Minor)

细级(Minute) 微级(Minuette) 次微级(subminuette)

在波浪理论应用中如何准确地辨别波的级别常常是一个困难的问题。特别是在一个新的波开始时,很难判定最后的小波属于哪个级别。幸运的是波浪等级仅仅是相对的概念。但是尽管这样,以上的等级标号仍反映了波的相对大校例如,当论及美国股市自1932年上升时,其股价波浪等级一般按下述方式归类:

1932—1937 第一个循环级的波浪

1937—1942 第二个循环级的波浪

1942—1965(6) 第三个循环级的波浪

1965(6)—1974 第四个循环级的波浪

1974—19?? 第五个循环级的波浪

每个循环级的波浪之子波就是基本级的波浪.进一步又可分为中型级波浪等等。

还可以用数字波(Numbered Waves)和字母波(Lettered

Waves)来标识股市中波浪的不同等级。

波波等级 五个方向波 三个调整波

超级循环级 (I) (II) (III) (IV) (V) (A) (B) (C)

循环级 I II III IV V A B C

基本级 [1] [2] [3] [4] [5] [A] [B] [C]

中型级 (1) (2) (3) (4) (5) (a) (b) (c)

小型级 1 2 3 4 5 A B C

细级 I ii iii iv v a b c

微级 1 2 3 4 5 a b c

上述表记方法非常接近艾略特使用的方法,但下述方法却更加序列化。

波波等级 五个方向波 三个调整波

特大超级循环级 [I] [II] [III] [IV] [V] [A] [B] [C]

超级循环级 (I) (II) (III) (IV) (V) (A) (B) (C)

循环级 I II III IV V A B C

基本级 I II III IV V A B C

中型级 [1] [2] [3] [4] [5] [a] [b] [c]

小型级 (1) (2) (3) (4) (5) (a) (b) (c)

细级 1 2 3 4 5 a b c

微级 1 2 3 4 5 a b c

在艾略特的记号系列中,"CYCLE"仅仅是用来表述波浪的等级,而非在特殊意义上的"循环"(Cycle)。通常,有基本级或循环级的波。也容易和道氏理论中的主升运动(Primary

Swing)或主升市场(Primary Bull Market)的用语相混淆。其实至于用什么符号并不要紧,关键是选择一种最有效率的表述方法。此外我们还要涉及一个定义牛市和熊市的问题。超级循环的B波在特大超级循环中可能持续相当长的时间且幅度极大,甚至超过许多牛市,因而在公共媒体上往往也成为所谓牛市,尽管在彼动原理的体系上仍被标为熊市记号。

统而言之,波浪理论之下有许多不同大小的牛市和熊市。仔细考察一下艾略特之基本概念,实际上牛市很简单地说就是一个上升5波,而熊市则是一系列调整这一上升趋势的波

艾略特波浪基础--推动浪及其变异型态

如果在你面前站着一只动物,你一定可以知道这是人或者是猫或是其他你所知

道的动物,如果是一个人,你会知道他的哪部分与你不一样,但你会知道他是人。

在艾略特波浪理论中,波浪的型态决定了其性质是推动浪还是修正浪。但是每一个

浪的型态也不完全一样。在现实情况中,推动浪会因基本面的不同而出现一些变异

型态。但以标准的推动浪来说,它们是五浪推动的,在牛市中是五浪上升,在熊市

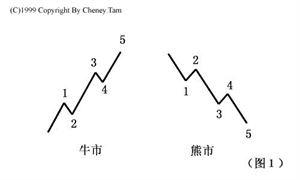

中是五浪下跌,五浪结束就会运行修正浪(见图1)。推动浪的变异型态则有数个

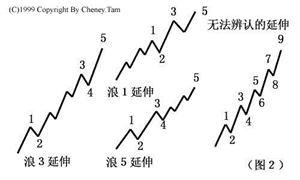

种类。最初艾略特只提出了“浪的延伸”、“失败的第5浪”、“倾斜三角形”等

类型。后来,又有人进一步指出,还有“第二种倾斜三角形”等形态。

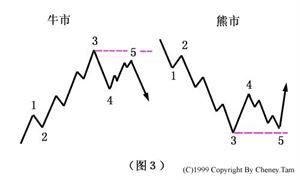

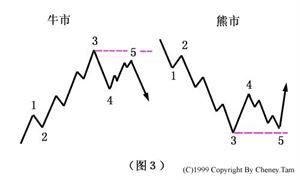

推动浪可以延伸,也可以失败。艾略特使用“失败型态”的字眼,藉以描述第

5浪的运动未能突破第3浪终点的价格水平。也有人使用“未完成的第5浪”这个

词表达上述意思(见图3)。我认为,如果不使用“失败的”这个词,则不如使用“未创新高(低)的”。因为“未完成的”很容易让人误以为第5浪尚未结束。

当第5浪不能创新高(低)时,很可能市场会出现大逆转。其包含的深层意义,并非在

此三言两语所能说得清楚。要特别提醒读者的是,在实战应用中一定要注意第5浪

中的次一级5个小浪清晰出现后才可确认此“失败5浪”。否则,可以演变成“4

浪b”,只要它是3浪运行的。“失败的第5浪”的出现,大多数情况下是由于基

本面出现突然的重大变化而造成的。例如,利率变动、战争、政变等。不过,单有

基本面的变化而第3浪没有过分扬升的话,则也很难令第5浪失败。正如现实世界

难以完美一样,股市也经常会出现令人遗憾的地方。除了“延伸”和“失败”之外

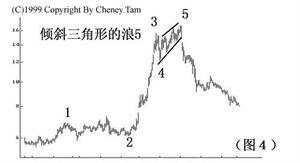

,倾斜三角形型态也是推动浪的变异型态。相对前两者来说,这确实是较为少见的

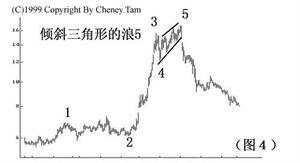

。艾略特认为,倾斜三角形为推动浪中的一种特殊型态,主要出现在第5浪的位置

。他指出,在股市中,一旦出现一段走势呈现快速上升或赶底的状况,其后经常会

出现倾斜三角形型态(图4)。

艾略特波浪基础- 调整浪形态(Corrective Patterns)

调整是十分难以掌握的,许多艾略特交易者在推动模式阶段上赚钱而在调整阶段再输钱。一个推动阶段包括五浪。调整阶段由三浪组成,但有一个三角形的例外。一个推动经常伴随着一个调整的模式。调整模式可以被分成两类

简单的调整

仅仅有一种模式是简单调整形态。这种形态叫作“之字型调整”。

一个“之字型调整”是一个三浪模式,其中B浪不能回调到A浪的75%之上。C浪将在A浪之下形成一个新低,之字型调整的A浪经常会有五浪。在另外两个调整(平坦型调整、不规则型调整)中,A浪有三浪。这样,如果你能识别一个有五浪组成的A浪,你就能断定这个调整是“之字型调整”型。

之字型调整”中的费波纳茨比率

浪 B

浪 B = 通常浪A 的50% 浪B不能超过浪A

的75%

浪 C

浪 C = 或者1倍 X 浪A

或者1.62倍 X 浪A

或者2.62倍 X

浪A

一种简单调整通常称作一个之字型调整

复杂的调整由三种类型组:

平坦型 不规则型 三角形型 平坦型的调整

在平坦型调整中,每一浪的长度是相同的。

经历过一次五浪的推动模式之后,市场进入浪A。而后,市场波动向上形成浪B,并到达前期高位。最后,市场下滑形成浪C,并到达前期浪A的低位。

不规则的调整

在这种调整类型中,浪B会创一个新高,最后的浪C会下降至浪A的开始处,甚至更低

不规则调整中的费波纳茨比率

浪 B =或者1.15倍 X 浪A

或者1.25倍 X 浪A

浪 C = 或者1.62倍

X 浪A

或者2.62 倍 X 浪A

三角形型调整

除了前三种调整模式外,这里有另外一种经常出现调整模式,这种模式叫作三角形型模式。艾略特波浪三角形方法与其它的三角形研究十分不同。艾略特三角形是一种五浪之间相互穿插的模式。一个三角形的五个次级浪依次呈现浪A、B、C、D和E序列

大多数普通的三角形是作为第4浪出现的(大五浪的第4浪)。一个三角形有时可以看作是一个拥有三个浪调整的B浪。三角形是十分难以琢磨和令人混淆的。在采取行动之前,交易者必须仔细研究一下这种模式。价格将趋向于以一个迅速的“刺”冲破三角形。

当三角形发生在第4浪时,市场将以与第3浪相同的方向刺破三角形。当三角形发生在B浪时,市场将以与浪A相同的方向刺破三角形。

交替准则

如果第2浪是一个简单的调整,

应当期待第4浪是一个复杂的调整。

如果第2浪是一个复杂的调整,

应当期待第4浪是一个简单的调整。

艾略特波浪基础--调整浪的变异型态

常人共有10指和10趾。但平常,我们也见过12指的人,我们不能说他不是人

,只能说他有些怪而已。修正浪有时候也会出现这种情况,这些变异的型态就像突变的

染色体一样,令人厌烦。不过,没有这些变异型态的存在,波浪理论也就失去了稳固的

根基。历史上不少波浪理论的追随者都纷纷提出了自己所认为的也属于修正浪一种的变

异型态,乃至国内,也有人标新立异列出许多古灵精怪的型态,企图为其说法或浪型划

法提供足够的证据。在我来看,当一种理论已经成为“标准”之后,不要轻易去做改动

。特别是他所观察的市场缺乏足够的自由竞争机制,这样往往由于取样的不准确而造成

的错误,会令人对这种理论产生误解。

下面,我们先看看几种变异型态:?

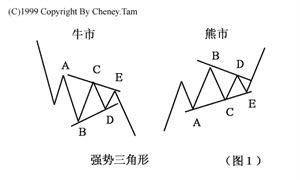

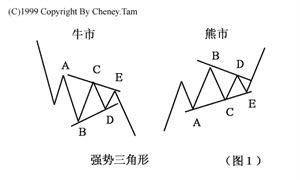

(1)强势三角形,通常三角型态中每一个次级浪均是依次递减(增)的,但在某

些时候,特别是收缩三角形中,b浪会突破a浪的始点,这样就形成了强势三角形型态

(如附图1)。这种情况的出现,说明市道极为强劲,但也令分析师会束手无策。究竟

是新一轮升势还是b浪反弹?的确是一件头痛的事情。

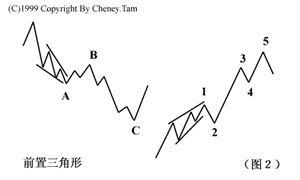

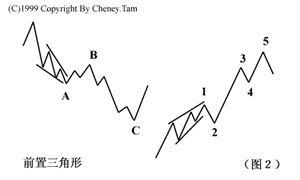

(2)前置三角形:以前,我们曾经讨论过倾斜三角形的情况。它出现在第5浪居

多,但是也可以出现在c浪中。其内部结构为3-3-3-3-3的形态。现在,另一

种倾斜三角形也值得我们关注。它的内部结构为5-3-5-3-5的形态(如图2)

这种情况在锯齿型的A浪中最为常见。有时候,第1浪也会出现。我认为,价格波动

除了温和的平台型之外就是凶狠的锯齿型,两者之间差距太大。如果某些时候,当一组

5浪中的第1(或5)个小浪走得过急,那么将会出现一组不可思议的5浪,其幅度之

大有可能动摇波浪理论的根基。因此,前置三角型态的出现,就是两者之间的某种平衡

——虽然是5浪下跌但也不至于跌得太多。即便如此,其后出现的b浪仍然是属于较弱

的类型,投资者不可有过高的期望。

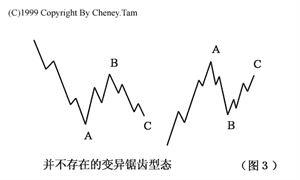

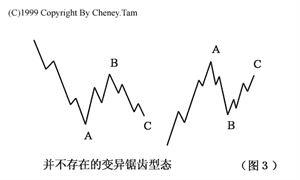

3)变异的锯齿型:艾略特曾经指出,有一种非常态修正浪,b浪将如锯齿型中

的一样,并未爬升到a浪的始点水平,便已结束,而随后的c浪也未跌破a浪的终点。

如果这种型态事实上存在的话,确实是“失败c浪”。事实上,艾略特提出这个型态是

不正确的,它从根本上动摇了整个波浪理论的根基。至少以我的经验来看,小时图以上

的任何价格走势至今尚未发现有这样的例子。以深沪股市为例,5分钟图上倒经常见到

有类似的型态出现。但是如果仔细地划分,十有八九可以归到其他型态中。我希望读者

不在万不得已时,不要作出这样的划分(如图3)。

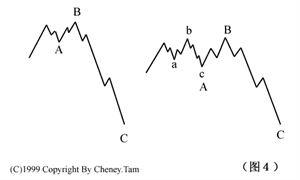

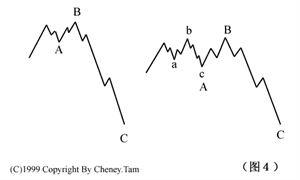

4)非常态顶部:这个极为少见的变异型态,是在特定环境下出现的。艾略特在

其著作中,用了较多的笔墨去解释这个概念。他指出,如果第5浪出现延伸,发生且终

止在一个更大规模的第(5)浪之内,而一个相当大型的空头市场即将到来时,则此即

将到来的空头市场(修正浪),如果不是以一个相当异常的小扩张平台型态作为前导(

a浪),那么其中的c浪,相对于a浪而言,将会显得非常地长(如图4)。对于这种

说法,后人莫衷一是。有人认为这和第(3)中所列出的变异型态一样属于概念性错误

。但是,就我个人的经验而言,在一些小型的顶部确实曾出现过这样的情况。而作出其

他形式的划分虽然也可以,但没有这样划分来得自然。诸位请记住,波浪理论既然是自

然法则,那么在划分上总是有许多种解释,如果你的眼睛看着不顺眼,于是,错误的概

率就在加大了。我建议读者在实际运用时大胆使用这种划分。

5)“A-B底”:在自然法则中,艾略特曾经提出一个所谓“A-B基础”的

结构,在A-B底的型态中,市场在结束一段符合波浪划分的下跌走势之后以3浪向前

推进,然后再出一段3浪下跌,最后才进入多头市常事实上,这种所谓的特殊型态根

本上不存在。如果成立的话,那么“五升三降”的波浪理论自然就瓦解。

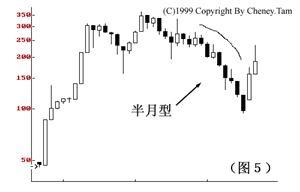

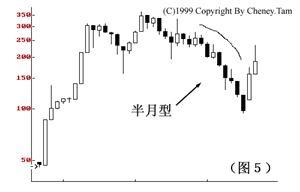

上述变异型态,有些至今尚未能在业界取得共识。至少,我认为第(3)及第(5

)项不能成立。另外,艾略特还提到了一种叫“半月”的形状。但不是修正浪的具体型

态(如图5),它只是价格指数走势的描述。在一个上升或下跌过程中,市场的多空力

量对比缓慢地变化,以至突然加速,然后在一根长阳或长黑中结束。充分反映了股市中

投资人的心理变化状况。至今,我们已介绍完所有的波浪型态。有时候虽难看一点,但

从我开始认识波浪理论开始到现在,没有一段走势其型态划分在上述讨论的型态之外。

起码,波浪理论可以满足了中国股市分析的需要。至于有些人认为波浪理论不适合中国

市场,我倒有兴趣知道,他对波浪理论的认识到底有多少??

本文地址:

http://www.45fan.com/a/question/49145.html