成交量实战的详细信息

原理篇

一、成交量的含义

一般来说,股票买卖反映在价量、关系上,往往呈现价增量增,价跌量减的规律,根据这一规律,当价格上升时,成交量不再增加,意味着价格得不到买方的确认,价格的上升趋势就会改变;反之,当价格下跌时,成交量萎缩到一定的程度不再萎缩,意味着卖方不再认同价格继续下降了,价格下跌的趋势就会改变。

成交量催化股价涨跌:一只股票的成交量大小,反映的是该股票对市场的吸引程度。当更多的人或更多资金对股票未来看好时,他们就会投入资金;当更多的人或者资金不看好股票未来时,他们就会卖出手中的股票,从而引起价格下跌。但是无论如何,这是一个相对的过程,也就是说,不会所有的人对股票“一致地”看好或看坏。当然,这是一个比较单纯的看法,更深层的意义在于:股票处于不同的价格区域,看好的人和看淡的人数量会产生变化。比如市场上现在有100个人参与交易,某股价格在10元时可能有80个人看好,认为以后会出现更高的价格,而当这80个人都买进后,果真引起价格上升;股价到了30元时,起先买入的人中可能还有30个人认为价格不会继续上升,因此会卖出股票,而最初看跌的20个人可能改变了观点,认为价格还会上升,这时,价格产生了瞬间的不平衡,卖出的有30人,买入的只有20人,则价格下跌。

而股价不论怎幺涨跌,和刚才一样,看好,看淡的人数会重新组合并决定下一步走势。

大多数人都有一个错误的看法:股票的成交量越大,价格就越涨。要知道,对于任何一个买入者,必然有一个相对应的卖出者,无论在任何价格,都是如此。在一个价格区域,如果成交量出乎意料的放大,只能说明在这个区域的人们有非常大的分歧,比如50个人看涨,50个人看跌;如果成交量非常清淡,则说明有分歧的人很少或者人们对股票毫不关心,比如5个人看涨,5个人看跌,90个人无动于衷或在观望。

那么分析成交量究竟能给我们带来什幺呢?这主要体现在以下的几个方面

首先,可以从成交量变化分析某股票对市场的吸引程度。成交量越大,说明越有吸引人,以后的价格波动幅度可能会越大

其次,可以从成交量变化分析某股票的价格压力和支撑区域。在一个价格区域,如果成交量很大,说明该区域有很大的压力或支撑,趋势将在这里产生停顿或反转。

再次,可以观察价格走出成交密集区域的方向。当价格走出成交密集区,说明多空分歧得到了暂进的统一,如果是向上走,那价格倾向于上升;若向下走,则价格倾向于下跌。

最后,可以观察成交量在不同价格区域的相对值大小,来判断趋势的健康性或持续性。随着某股票价格上升,成交量应呈现阶梯性减弱,一般来说,股票相应的价格越高,感兴趣或敢于参与的人就相应越少。不过这一点,从成交额的角度来看,会更加简单扼要。

二、成交量的基本法则

一般来说,成交量分析有以下几个基本法则

1、成交量是股价的先行指针,量增时,价迟早会跟上来;价增而量不增时,价迟早会掉下来

2、价格形态的有效性,需得到成交量的确认

3、在一波段的涨势中,股价随着递增的成交量而上涨,突破前一轮的高峰,创下新高价,继续上涨,然而此波段股价上涨的几个成交量水准却低于前一波段上涨的成交水准,则此轮价涨缺乏成交量基础,有反转的可能。

4、在一波段的长期下跌中,形成谷底后股价回升,成交量并没有因股价上涨而递增,股价上涨欲振乏力,然后再度跌落至先前谷底附近,或高于谷底,当第二谷底的成交量低于第一谷底时,是股价上涨的信号。

5、股价下跌,向下跌破股价形态趋势线或者移动平均线,同时出现大成交量,是股价下跌的信号,强调反转信号得到成交量的验证。

6、股价跌落一段相当长的时间,出现恐慌卖出,随着日益扩大的成交量,股价大幅度下跌,继恐慌卖出之后,预期股价可能上涨,同时恐慌卖出所创的新低,将不可能在极短的时间内跌破。随着恐慌大量卖出之后,往往是(但也有例外的时候)空头市场的结束。

7、股价连续下跌之后,在低档出现大成交量,股价却没有进一步下跌,价格仅小幅波动,表明有资金吸纳,股价将止跌上扬。

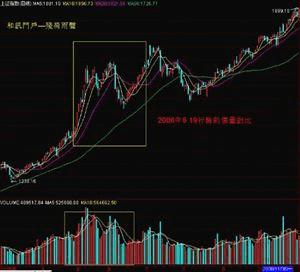

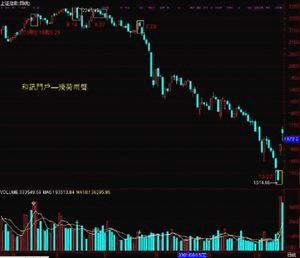

我们可以上证指数为例,2006年的5.19行情成交量急速放大,导致其后连续7个交易周的上涨,而且,经过以后几个月的调整,随着07年初的成交量放大,走出一波更为持久的行情,这与06年的5.19行情的成交量放大迅猛是密不可分的。也就是说,06年5.19行情中量增较大,且价增相应不足,随着短线获利浮筹的洗出,发展出一波更大的行情,而06年八月底开始出现的调整,则是因为大盘突破2000点后,向上展开斜线上攻,成交量不能有效放大,使得大盘需要通过调整来重新积累量能。而九月底两市成交量萎缩至100亿元左右,也使调整阶段性到位,卖方已无力再将股价进一步推低。(附图1)

三、市场成交量与价格的关系

了解市场成交量与价格的关系能找到价格短线运行的有用线索

1、当前价格运行趋势:市场上行或下探,其趋势可以用较大的成交量或日益增加的成交量进行确认,逆趋势而行可以用成交量日益缩减或清淡成交量进行确认。

2、呈弱势的警告:如果市场成交量一直保持锐减,则警告目前趋势正开始弱化。尤其是市场在清淡成交量情况下创新高或新低,以上判断的准确性更高。在清淡成交量情况下创新高或新低应该值得怀疑。

3、突破的确认方法:市场失去运行趋势时即处于区间波动,创新高或新低即实现对区间的突破将随着成交量的急剧增加。价格得到突破但缺乏成交量的配合预示市场尚未真正改变当前运行区间,所以应多加谨慎。

四、成交量的四种基本形态

1、放量:是指市场成交极为清淡,大部分人对市场后期走势十分认同,意见十分一致。这里面又分两种情况:一是市场人士都十分看淡后市,造成只有卖,没有人买,所以急剧缩量;二是市场人士都对后市十分看好,只有人买,却没有卖,所以又急剧缩量。

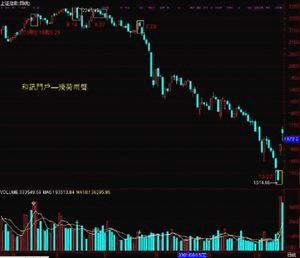

当然,任何问题我们都应该有辩证的思维,对待缩量也是如此。如果个股或大盘在大幅放量之后缩量阴跌,显然是坏事,显示预示着一轮跌势的展开。例如2001年5月18日和5月21日,沪市成交量放大至200亿和217亿,之后量能再也无法放大,开始横向整理,至6月14日大盘见顶后,大盘明显缩量,6月27日开始放量下跌,7月23日加速下跌,至10月22日跌至1514点,始于6月27日的此轮跌势共跌去700余点,持续时间长达4个月,是典型的放量之后缩量导致的下跌。但千万不能忘记,下跌初始阶段的股指是处于长期牛市之后的高位2200点之上。(见附图2)

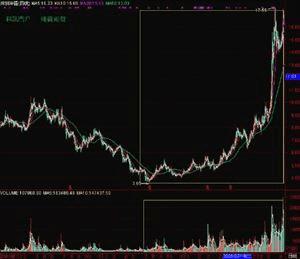

与此完全相反的实例是,2002年3月8日和11日,沪市成交放大至238亿和213亿,经缩量回落整理后,终于爆发6.24行情。不可否认,6.24行情的爆发,消息面的利好起了很大的作用。但是在6月21日,沪市成交就大幅放大,预示着新一轮涨升即将开始,只不过停止国有股减持的重大利好大大加强了涨升的爆发力,但也大大缩短了行情的持续时间,急剧放大的成交量和场外资金的蜂拥而入使得资金面难以为继,结果导致了行情的夭折。短短5个交易日,沪市成交1650多亿,然后大盘缩量下跌,至2003年1月6日,股指创出自1999年下半年以来的新低1311点,此轮跌势共跌去400余点,持续时间超过半年。这又是一个典型的放量之后缩量导致的下跌,但是这里大家也必须注意,下跌初始阶段股指是在创出2002年年内新高1748点之后。当时股指处于阶段性的高点,下跌也就不可避免了。(见附图3)

缩量阴跌表示市场处于弱势,极小的成交量就能打低股指,阴跌之后必然有放量大跌,这对于多方是极为不利的。反之,缩量上涨表示市场处于强势,较小的成交量就能推动股指上扬,之后必然会放量大涨。个股方面缩量一般发生在趋势的中期,这个时候大家基本都对后市走势有较大程度的认同,下跌缩量,碰到这种情况,就应坚决出局,等量缩到一定程度,开始放量上攻时再买入。同样,上涨缩量,碰到这种情况,就应坚决买进,坐等获利,等股价上冲乏力,有巨量放出的时候再卖出。

2、放量:一般发生在市场趋势发生转折的转折点处,市场各方力量对后市分歧逐渐加大,在一部分人坚决看空后市时,另一部分却对后市坚决看好,一些人纷纷把家底甩出,另一部分却在大笔吸纳。放量主要有以下两种基本形态:

1)补仓性放量:其实质是庄家为了回补在较高位置拋出的筹码,而在较低的位置进行回补,以保证自己持有固定的仓位,保持自己对该股的相对控制地位;并非是为了发动攻击性行情。而在实战中,往往表现为放量后的第二天该股股价冲高无力且成交量比昨日萎缩,说明庄家没有投入更多的资金维持攻击走势的持续。在技术体系上,其往往是周期要素或图表,指标系统矛盾,不能形成共振。对待补仓性放量的办法可以是短线在其无法放量超过昨日的量时按照交易系统出局。

2)攻击性放量:其实质是庄家有计划、持续地投入资金推动自己做高股价的攻击性行为。实战中,具体表现为巨幅放量后的第二天,庄家继续投入资金对可能抛盘进行攻击,说明庄家继续持行攻击计划的决心。如果该股处于目前的热点,则其快速攻击的意图就更加确定无疑了。像攻击性放量在技术体系上,应该表现为多周期,多要素的和谐共振。

3)迅速测算成交量:开盘10分钟的成交量*24。如果大于昨日的量,则短线可以继续持仓,不为盘中洗盘震荡所迷惑;否则短线可逢高先出局,不参与洗盘调整,避免陷入短线牛皮拉锯而丧失其它短线获利机会。

放量相对于缩量来说,有很大虚假成份,控盘主力利用手中筹码大手笔对敲放出天量,是非常简单的事,但我们也没有必要因噎废食,只要分析透了主力的用意,也就可以将计就计,借力打力的“咬他一口”。

3、堆量:当主力意欲拉升时,常把成交量做得非常漂亮,几日或几周以来,成交量缓慢放大,股价慢慢推高,成交量在近期的K线图上,形成了一个状似土堆的形态,堆得越漂亮,就越有可能产生大行情。相反,在高位的堆量表明主力已不想玩了,在大举出货,这种情况下我们要坚决退出,不要幻想再有巨利获取了。

4、量不规则性放大缩小:这种情况一般是没有突发利好或大盘基本稳定的前提下,妖庄所为,风平浪静时突然放出历史巨量,随后又没有后音,一般是实力不强的庄家在吸引市场关注,以便出货。

五、量价关系中的八个基本形态

1、量价关系是成交量分析中重要组成部分,学会看量价关系的变化是看盘的一项重要本领和基本功。

1)量增价平,转阳信号:股价经过持续下跌的低位区,出现成交量增加股价企稳现象,此时一般成交量的阳柱线明显多于阴柱,凸凹量差比较明显,说明底部在积聚上涨动力,有主力在进货为中线转阳信号,可以适量买进持股待涨,有时候也会在上升趋势中途出现“量增价平”则说明股价上行暂时受挫,只要上升趋势未破,一般整理后仍会有行情。

2)量增价升,买入信号:成交量持续增加,股价趋势也转为上升,这是短中线最佳的买入信号。“量增价升”是最常见的多头主动进攻模式,应该积极进场买入与庄共舞。

3)量平价升,持续买入:成交量保持等量水平,股价持续上升,可以在期间适时适量地参与。

4)量减价升,继续持有:成交量减少,股价仍在继续上升,适宜继续持股,即使锁筹现象较好,也只能是小资金短线参与,因为股价已经有了相当的涨幅,接近上涨末期了。有时在上涨初期也会出现“量减价升”,则可能是昙花一现,但经过补量后仍有上行空间。

5)量减价平,警戒信号:成交量显著减少,股价经过长期大幅上涨之后,进行横向整理不再上升,此为警戒出货的信号。此阶段如果突发巨量天量拉出大阳大阴线,无论有无利好利空消息,均应果断派发。

6)量减价跌,卖出信号:成交量继续减少,股价趋势开始转为下降,为卖出信号,此为无量阴跌,底部遥遥无期,所谓多头不死跌势不止,一直跌到多头彻底丧失信心斩仓认赔,所以在操作上,只要趋势逆转,应及时止损出局。

7)量平价跌,继续卖出:成交量停止减少,股价急速滑落,此阶段应继续坚持及早卖出的方针,不要买入当心“飞刀断手”。

8)量增价跌,弃卖观望:股价经过长期大幅下跌之后,出现成交量增加,即使股价仍在下落,也要慎重对待极度恐慌的“杀跌”,所以以此阶段的操作原则是放弃卖出空仓观望,低价区的增量说明有资金接盘,说明后期有望形成底部或反弹的产生,适宜关注;有时若在趋势逆转跌势的初期出现“量增价跌”那应更应果断地清仓出局。

2、从量价关系的角度选股的时候要注意以下要点:

从价格方面分析,当股价处于相对低位或大底部区域的个股,其上涨空间较大;或者股价虽在强势向上,但并未出现连续收阳的组合形态的个股,显示主力资金仍然在吸筹阶段。

从量能变化上分析,连续多日成交呈现持续温和放大的特点,股价目前位于突破之时,成交量出现快速放大的态势

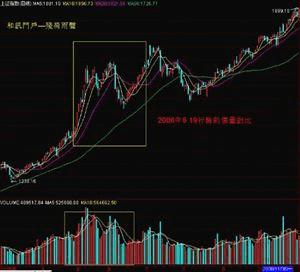

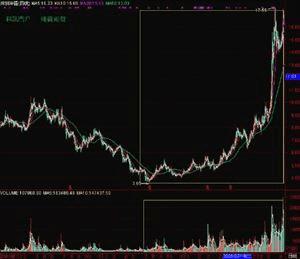

例如:深圳华强(000062),该股为深圳本地科技概念重组股,2005年下半年随大盘回落,形态超跌之后,在低位构筑大圆弧底形态,2006年持续温和放量,到今年便出现了一轮上升的行情(附图4)。

本文地址:

http://www.45fan.com/a/question/50542.html